基差与持仓变动分析

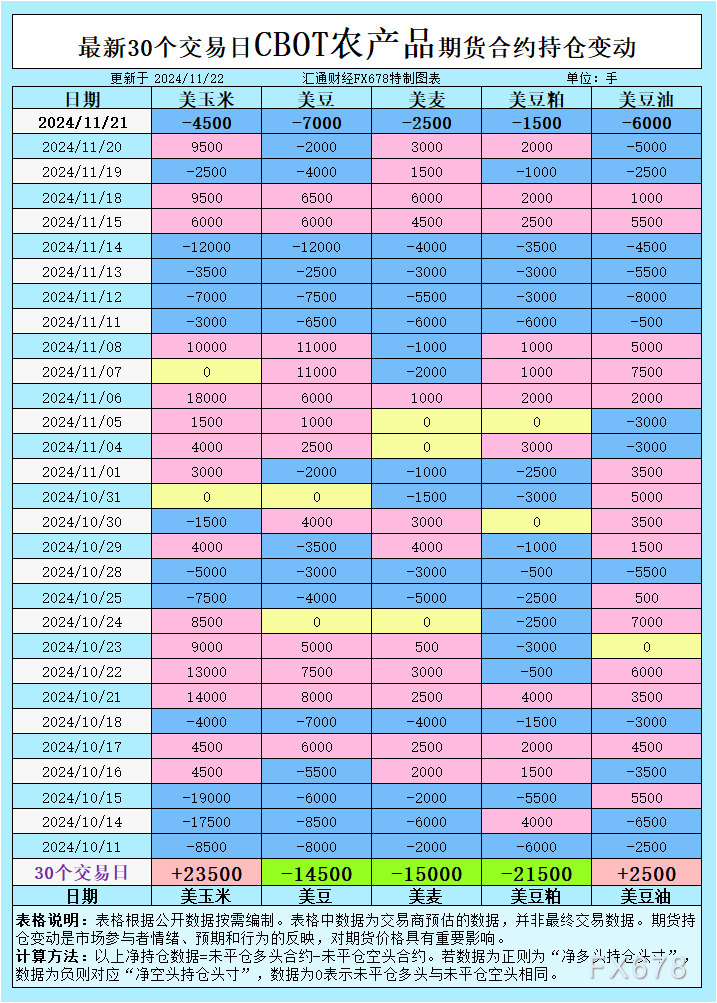

数据显示,大宗商品基金在CBOT的主要农产品合约中持续调整投机性持仓,这反映出资金流向对市场的深远影响。

根据汇通财经观察,海外交易商估算的结果显示:

2024年11月21日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

具体变动数据见图表。

全球谷物、油籽和食用油出口市场招标、采购概况:

1. 玉米(Corn)

持仓动态

根据最新数据,大宗商品基金在过去5个交易日增持了CBOT玉米净多头,但在单日内增加了净空头头寸。这种矛盾的调整反映出市场对于全球玉米供应预期的分歧。

基差表现

据CIF报价,11月装运的玉米驳船基差为高于CBOT 12月合约80美分/蒲式耳,比前一交易日上升1美分;12月基差维持在高于期货81美分/蒲式耳。FOB报价则保持稳定,1月装运玉米报价高于CBOT 3月合约92美分/蒲式耳。

基本面驱动

近期韩国饲料买家NOFI和MFG相继通过私下交易采购玉米,涉及数量分别为6.6万吨和6.5-7万吨,主要来源或为美洲。这些交易显示出亚洲需求的持续韧性,但低价竞争将对CBOT期货价格形成压力。

2. 大豆(Soybeans)与豆粕(Soymeal)

持仓动态

过去30个交易日,大豆净空头大幅增加,同时豆粕净空头也有小幅上升。单日来看,空头持仓延续攀升趋势,表明投资者对美豆出口前景的担忧加剧。

基差表现

11月装运的CIF大豆驳船基差较CBOT 1月合约下跌3美分至89美分/蒲式耳,而12月报价则稳定在85美分/蒲式耳。FOB出口溢价则略有下降,12月装运的溢价下降1美分至110美分/蒲式耳。豆粕基差报价亦连续两日下跌。

基本面驱动

美国农业部报告显示,大豆出口签约数量高达186万吨,超出市场预期。然而,巴西与主要大豆进口国近期签署多项贸易协议,预示着未来美豆市场份额可能受到侵蚀。此外,南美有利的天气条件为其大豆丰产提供支撑,这加剧了美豆期货价格的下行压力。

3. 小麦(Wheat)

持仓动态

基金在过去5个交易日显著增持了CBOT小麦的多头头寸,但30日内净空头数量仍居高不下。单日数据显示,空头压力有所加大。

基差表现

小麦的基差走势偏弱,俄乌局势加剧对黑海出口的不确定性提供了一定支撑。然而,美国小麦出口竞争力不足仍是主要掣肘因素。

基本面驱动

包括中国台湾、约旦和孟加拉国在内的多个国际买家近期对美小麦进行招标或采购,总量接近30万吨。尽管需求端有所支撑,但全球供应宽松及竞争加剧使价格上行空间受限。

4. 豆油(Soybean Oil)

持仓动态

大宗商品基金在过去30日显著增持豆油净多头,但单日数据却显示出空头头寸的增长。

市场表现

豆油价格受到原油市场波动和全球植物油供需变化的影响,短期内可能维持震荡。

未来趋势展望

在资金流动与全球贸易动态的共同作用下,CBOT谷物期货价格或将持续承压。

玉米可能因亚洲采购需求提供短期支撑,但南美即将丰产的预期将限制反弹力度。

大豆与豆粕面临来自巴西出口扩张的压力,特别是南美天气条件持续改善,或令价格再探新低。

小麦受制于美国出口竞争力的不足,基差疲软或难以扭转,但俄乌局势可能为价格提供间歇性支撑。

豆油短期内波动性较大,需继续关注国际原油价格走势与生物燃料政策变化。

中长期来看,资金动向显示市场对于全球供需基本面的谨慎态度。南美丰产预期与美国产品竞争力下降是未来市场关注的核心,投机性持仓的调整将进一步加剧价格波动。投资者需密切关注国际需求变化与关键产区气候情况。

总结

CBOT谷物期货市场目前处于多空因素交织的关键节点。短期内受制于全球供应宽松和竞争压力,各品种价格或维持低位震荡。但随着国际需求的释放和资金流向的进一步调整,市场走势可能出现结构性变化。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号