上个交易日,上证综指跌 0.49%,深证成指跌 0.59%,创业板指跌 0.29%,科创 50 涨 0.38%,沪深 300 跌 0.24%,上证 50 跌 0.08%,中证 500 跌 0.78%,中证 1000 跌 0.79%。两市成交额为5803.51 亿元,较前一交易日减少约 642 亿元。北向资金净流出 14.03 亿元,前一交易日净流出 55.28 亿元。申万一级行业中,表现最好的行业分别为:商贸零售(3.45%),房地产(1.08%),社会服务(0.66%)。表现最差的行业分别为: 煤炭(-1.68%),国防军工(-1.69%),计算机(-1.83%)。基差方面,四大期指基差小幅波动,IC 基差走弱,当季合约年化基差率为-7.1%;IF、IH、IM基差贴水缩窄,当季合约年化基差率为-5.1%、-6.6%、-10.5%。跨期价差方面,IH、IF、IC、近远月合约价差缩窄,IM 近远月合约价差扩大。 6 月官方制造业 PMI 为 49.5%,低于临界点,与前值持平。制造业生产端的降幅大于需求端,推动产需分化程度有所收敛,但市场需求恢复基础尚不牢固,需求不足仍是当前经济增长的主要问题。政策面处于相对真空期,市场缺乏新的积极因素推动,A 股短期呈现极致缩量,市场观望情绪较为浓厚。不过在经济弱复苏现实逐步兑现后,市场对于经济数据的反应可能减淡。策略方面,近期市场偏弱震荡,中小盘指数期指卖出套保继续持有;在央行开展国债借入操作后,债市对于资金吸引力下降,或有利于部分资金流入 A 股,随着市场逐渐整固,可逐步降低套保仓位。

股指期权

上个交易日,上证综指跌 0.49%,深证成指跌 0.59%,创业板指跌 0.29%,科创 50 涨 0.38%,沪深 300 跌 0.24%,上证 50 跌 0.08%,中证 500 跌 0.78%,中证 1000 跌 0.79%,深证 100ETF 跌0.21%。两市成交额为 5803.51 亿元,较前一交易日减少约 642 亿元。北向资金净流出 14.03 亿元,前一交易日净流出 55.28 亿元。申万一级行业中,表现最好的行业分别为:商贸零售(3.45%),房地产(1.08%),社会服务(0.66%)。表现最差的行业分别为: 煤炭(-1.68%),国防军工(-1.69%),计算机(-1.83%)。近期基本面并未出现明显改善,政策面处于相对真空期,市场缺乏新的积极因素推动,A 股短期呈现明显缩量,市场观望情绪较为浓厚。不过在经济弱复苏现实逐步兑现后,市场对于经济数据的反应可能减淡。策略方面,近期市场偏弱震荡,套保仓位继续持有;在央行开展国债借入操作后,债市对于资金吸引力下降,或有利于部分资金流入 A 股,随着市场逐渐整固,可逐步降低期权领口组合套保仓位。

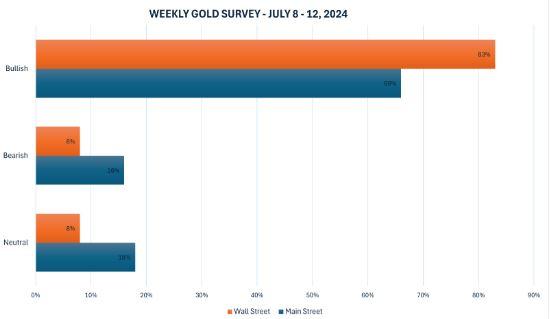

贵金属

美国 6 月 ADP 就业人数低于预期,申请失业金人数走高,叠加大幅低于预期的 ISM 非制造业 PMI,市场对美联储 9 月降息的预期显著升温,支撑贵金属上涨。此外,美联储会议纪要公布,显示官员们承认美国经济似乎正在放缓,物价压力减轻,不过对于降息态度多有观望。值得一提的是,有色金属板块的上涨有卷土重来的倾向,同时带动白银走势,金银比再度下行。总体来看,疲软的经济数据令市场期待美联储更早降息,贵金属支撑重现,短期注意上涨风险。操作上,暂观望。沪金 2408 参考区间 560-570 元/克,沪银 2408 参考区间 7900-8200 元/千克。

工业硅

工业硅期货震荡运行,价格运行至底部多空相对均衡,现货报价继续下探,下游需求表现弱势。硅厂开工率已增至年内高点,近期云南四川厂家近期大量开工,工业硅产出持续提升,前期下游采购需求已部分释放,但也意味着后续采购需求可能更显弱势。总体来看,工业硅供应持续放量,需求端底部维稳,库存积累,市场对供需失衡仍有担忧,工业硅维持弱势运行态势。操作上,暂观望,SI2409 合约参考区间 11200-11700 元/吨。

铁矿石

市场焦点:现货方面,7 月 3 日,全国主港铁矿石成交 112.60 万吨,环比增 0.6%。供给端方面,6 月矿山冲量后,7 月前两周到港量预计维持高位,供应较为宽松。需求端方面,本周高炉检修影响量为 97.47 万吨,环比减少 8.95 万吨,铁水产量有望小幅增加,但由于下游需求淡季,钢厂季节性检修增多,预计下周检修影响量增加至 104.02 万吨。政策端方面,7月重要会议临近,市场对宏观政策存在较高预期,市场情绪有所提振。虽远期供给端数据偏利空,但铁水产量维持高位,铁矿需求韧性较强,矿价易涨难跌。操作策略:谨慎乐观,暂时观望。

铁合金

康密劳 8 月船期锰矿报价 9 美元,环比涨幅仅上期涨幅的一半,市场情绪并未调动起来。当前市场逻辑有两方面:一是黑色系的普涨,为硅锰提供估值支撑。二是锰硅自身供给压力偏大,限制价格向上弹性。供需双强但需求端无进一步改善空间,仓单库存压制依然存在,而上游低库存也不利于减产,下游低库存但无补库需求。预计价格偏震荡运行。需要关注的是前期高价锰矿陆续到港之后,硅锰成产成本抬升对利润的压缩,进而对供应端的干扰能否缓解供给端的压力。观点:价格震荡为主,可轻仓参与做多。

镍

宏观方面,美联储会议纪要显示大部分人认为经济正在降温,同时随着鲍威尔态度缓和,有色板块开始获得支撑。纯镍方面,电积镍现货依然偏紧,品牌升水坚挺,但镍价震荡上行的背景下,现货成交有转弱的迹象。硫酸镍方面,下游刚需有所显现,盐厂挺价再起,近期走势有平稳迹象,但预计后市需求总量依然偏弱,硫酸镍价格或仍将是偏弱运行为主。镍铁方面,市场悲观情绪延续,铁价成交下行打压市场信心。不锈钢方面,商家稳价出货,但询单情况依旧冷清,需求未见好转。总的来看,近期宏观因素开始主导镍价,不锈钢则交易减产逻辑。操作上,镍不锈钢短线可轻仓试多。沪镍 2409 区间 135000-145000 元/吨。SS2409 参考区间 13700-14700 元/吨。

螺纹钢 & 热卷:

市场焦点:宏观层面,美国上周首次申领失业救济人数为 23.8 万人,预估为 23.5 万人,前值为23.3 万人。美联储会议纪要显示,美联储官员在上次会议中承认美国经济似乎正在放缓,而且“物价压力正在减轻”,但仍建议在承诺降息之前采取观望态度。欧元区制造业状况恶化,6 月 PMI 终值降至 45.8,显示出市场需求疲软。国内方面,市场对即将召开的三中全会有一定预期,会议利好消息对市场情绪有所提振。昨日 237 家主流贸易商建筑钢材成交 16.65 万吨,环比增 35.9%。原材料方面,铁矿石反弹,焦炭提涨在即,成本支撑坚实,后续下行空间有限。操作策略:区间操作为主,螺纹 2410 合约参考 3520-3700 区间。

中信建投期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 http://www.fx678.com 】转发

苏牧

苏牧

沪公网安备 31010702001056号

沪公网安备 31010702001056号